基金、券商“抢跑”加仓长债——债市机构行径2024年11月月报

发布日期:2024-12-06 19:24 点击次数:137

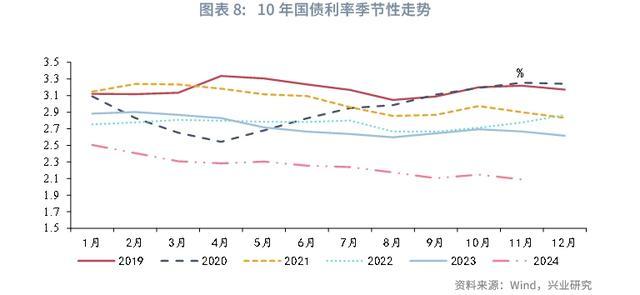

2024 年 11 月大行继续净买入短端国债,证券卖短买长。2024 年 11 月大型营业/ 战略性银行、 股份制营业银行、 城市营业银行、农村 金融机构、 证券公司债券净买入边界别离为 1215 亿元、-7079 亿元、-5303 亿元、244 亿元、-1158 亿元,处于 2019 年以来的 87%、7%、22%、11%、91%分位数水平。其中,大行在 11 月继续结合 央行净买入短端国债,净买入 1 年及以下、1-3 年国债的边界别离为 1399 亿元、931 亿元。证券公司“抢跑” 加仓长债,净买入 7-10 年、10 年以上所有类型债券分的边界别离为 743 亿元、733 亿元。11 月债市轰动后快速下行, 农商去处盈净卖出利率债 1531 亿元。

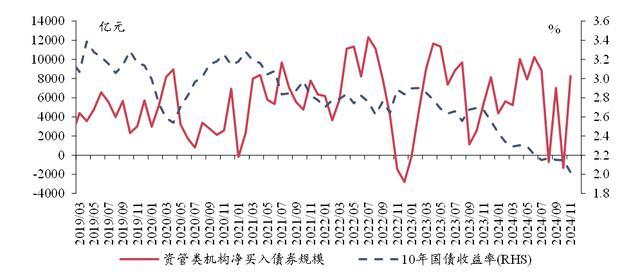

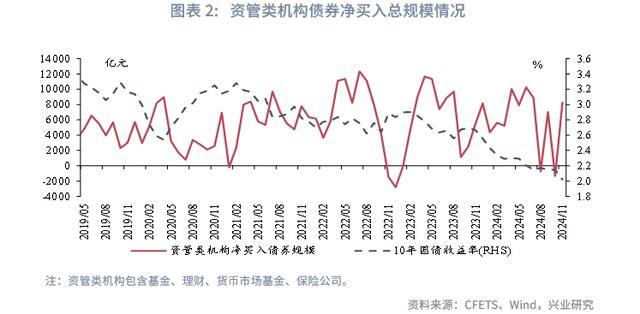

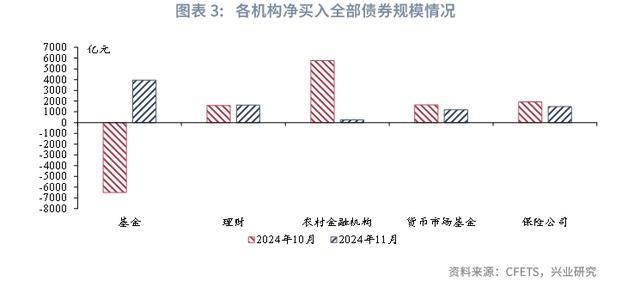

资管类机构投债力度分化。具体分机构来看,11 月:

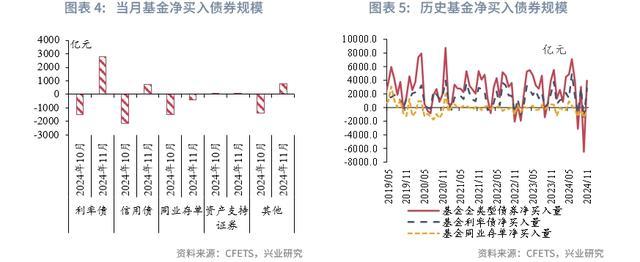

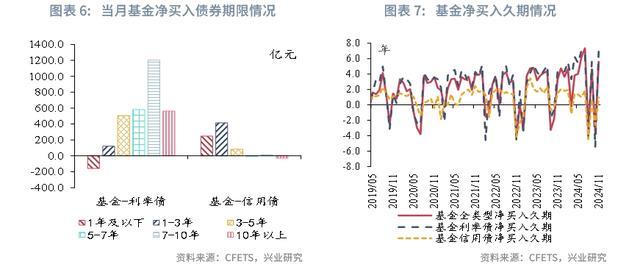

基金加仓利率债与信用债,卖出同行存单,利率债拉久期较极致。2024 年 11 月基金净买入沿路类型债券 3949 亿元,处于 2019 年以来 69%分位数水平,其中,利率债、信用债、同行存单的边界别离约为 2810 亿元、723 亿元、-397 亿元,净买入边界别离处于 2019 年以来 86%、34%、27%分位数水平。11 月基金利率债净买入久期为 7.05 年(10 月为-5.42 年),处于 2019 年以来的 99%分位数水平。

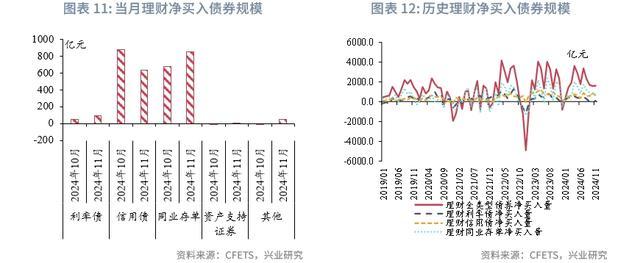

答理增执信用债和同行存单。2024 年 11 月答理净买入沿路类型债券 1621 亿元,净买入边界处于 2019 年以来 60%分位数水平,其中,利率债、信用债、同行存单的边界别离约为 93 亿元、630 亿元、848 亿元,净买入边界别离处于 2019 年以来 21%、74%、64%分位数水平。答理 11 月采用哑铃策略,1 年及以下债券中更偏好同行存单,况且拉长信用债久期增厚收益。

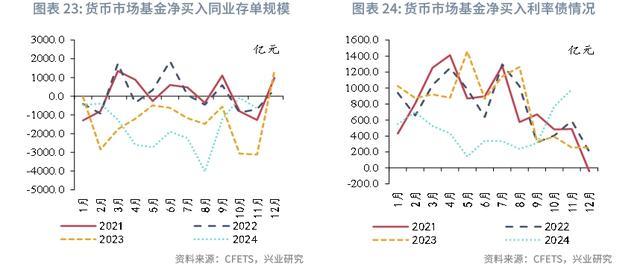

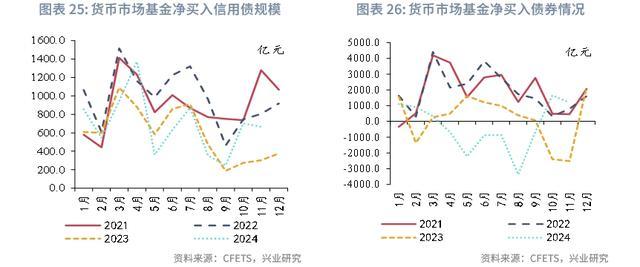

货币市集基金继续增配债券,减配同行存单。具体来看,2024 年 11 月货基净买入沿路类型债券 1190 亿元,净买入边界处于 2021 年以来 52%分位数水平,其中,利率债、信用债、同行存单的边界别离约为 981 亿元、665 亿元、-650 亿元,净买入边界别离处于 2021 年以来 74%、37%、46%分位数水平。货基净融入资金金额飞腾,利率债方面主要买入政金债,信用方面主要买入中票、 短融超短融。

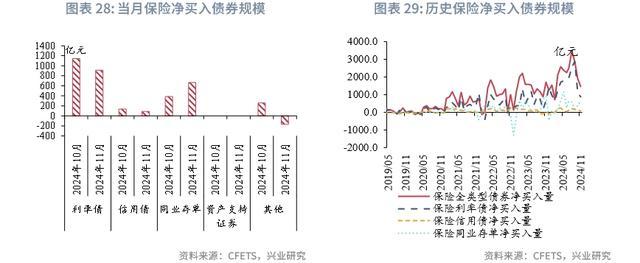

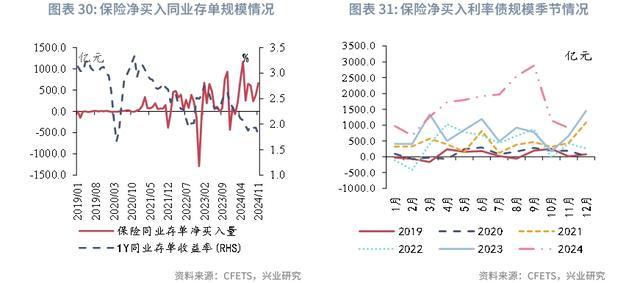

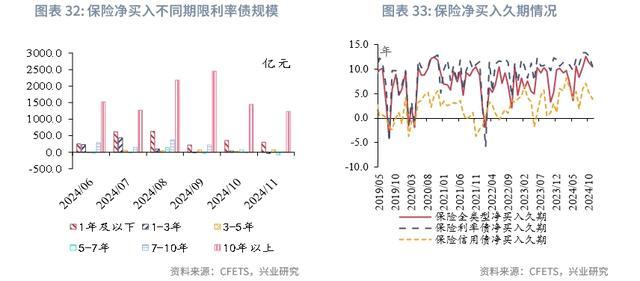

保障公司增执利率债幅度削弱,增执场合债,减执国债。2024 年 11 月保障净买入沿路类型债券 1497 亿元,净买入边界处于 2019 年以来 77%分位数水平,其中,利率债、信用债、同行存单的边界别离约为 912 亿元、87 亿元、665 亿元,净买入边界别离处于 2019 年以来 79%、54%、93%分位数水平。10 月保障 保费收入同比增速下跌,11 月保障净买入债券边界下行,净买入利率债边界仍处于季节性高位。

2024 年 11 月大行继续净买入短端国债,证券卖短买长。具体来看,2024 年 11 月大型营业/战略性银行、股份制营业银行、城市营业银行、农村金融机构、证券公司债券净买入边界别离为 1215 亿元、-7079 亿元、-5303 亿元、244 亿元、-1158 亿元,处于 2019 年以来的 87%、7%、22%、11%、91%分位数水平,较 2024 年 10 月别离变动-1604 亿元、-2054 亿元、-2886 亿元、-5525 亿元、1397 亿元。其中,大行在 11 月继续结合央行净买入短端国债,净买入 1 年及以下、1-3 年国债的边界别离为 1399 亿元、931 亿元。证券公司“抢跑”加仓长债,净买入 7-10 年、10 年以上所有类型债券分的边界别离为 743 亿元、733 亿元。

资管类机构均增执债券,其中,基金“抢跑”大幅加仓债券,其余机构也均增配。11 月资管类机构(包含基金、答理、货币市集基金、保障公司)净买入债券总边界为 8257 亿元,较 10 月增多 9585 亿元。分项来看,基金、答理、货币市集基金、保障公司的净买入债券边界别离为 3949 亿元、1621 亿元、1190 亿元、1497 亿元,处于 2019 年以来的 69%、50%、52%、77%分位数水平(货币市集基金为 2021 年以来),较 2024 年 10 月别离变动 10448 亿元、24 亿元、-462 亿元、-425 亿元。

在后文,咱们重心拆解基金、答理、农村金融机构、货币市集基金、保障公司这 5 种类型明确且受“一级认购,二级分销”影响较小的机构的债市来往边界和久期情况。

11 月基金加仓利率债与信用债,卖出同行存单,利率债拉久期较极致。具体来看,2024 年 11 月基金净买入沿路类型债券 3949 亿元,较 2024 年 10 月变动约 10448 亿元,净买入边界处于 2019 年以来 69%分位数水平,其中,利率债、信用债、同行存单的边界别离约为 2810 亿元、723 亿元、-397 亿元,别离较 2024 年 10 月变动约 4291 亿元、2874 亿元、1077 亿元,净买入边界别离处于 86%、34%、27%分位数水平。11 月债基提前布局年末,除净卖出同行存单外,其余类型债券均为净买入,净买入利率债较多。

分期限来看,利率债方面,11 月基金主要净买入 5-7 年、7-10 年、10 年以上利率债,净买入边界别离为 580 亿元、1203 亿元、561 亿元,别离处于 2019 年以来 99%、94%、97%分位数水平,净卖出 1 年及以下的利率债 160 亿元。11 月基金利率债净买入久期为 7.05 年(10 月为-5.42 年),处于 2019 年以来的 99%分位数水平。信用债方面,11 月基金主要净买入短期信用债,1 年及以下、1-3 年期债券别离净买入 247 亿元、415 亿元,11 月基金信用债净买入久期为 0.96 年(10 月为-2.60 年),处于 2019 年以来的 34%分位数水平。

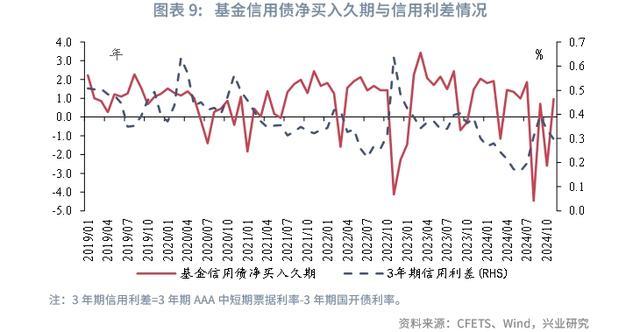

从与债市的关系来看,基金算作二级市集中信用债净买入边界较大且久期策略机动度较高的机构,时时而言,其信用债净买入久期、1 年以上信用债净买入边界与 3 年期信用利差时时呈现负相干关系,即基金缩减信用债久期、减执中永久期信用债边界增多时,3 年期信用利差趋于上行,反之也是。11 月基金 1 年以上信用债净买入边界为 476 亿元(10 月为-1070 亿元),基金信用债净买入久期为 0.96 年(10 月为-2.60 年),3 年期信用利差收于 32bp(10 月为 41bp)。化债有筹划笃定后,3 年以内城投债具备投资价值,11 月下旬信用债收益率下行较快,信用利差收窄至年内中性水平。

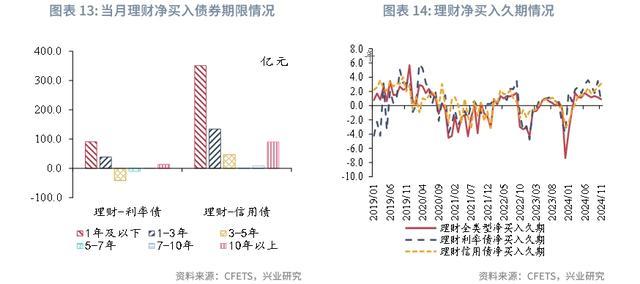

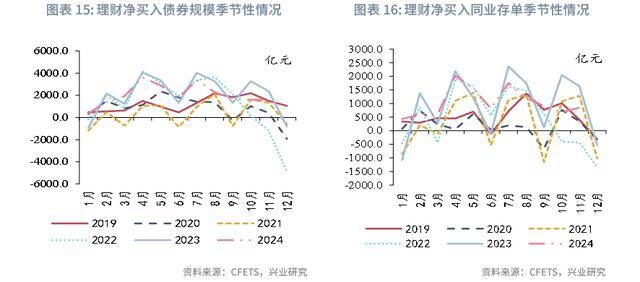

11 月答理增执信用债和同行存单。具体来看,2024 年 11 月答理净买入沿路类型债券 1621 亿元,较 2024 年 10 月变动约 24 亿元,净买入边界处于 2019 年以来 60%分位数水平,其中,利率债、信用债、同行存单的边界别离约为 93 亿元、630 亿元、848 亿元,别离较 2024 年 10 月变动约 42 亿元、-244 亿元、168 亿元,净买入边界别离处于 2019 年以来 21%、74%、64%分位数水平。

从季节性配债的划定来看,答理在 1 月、3 月、6 月、9 月、11 月和 12 月的配债边界时时季节性下跌,以上月份基本为信贷和揽储大月(1 月、3 月、6 月、9 月),11 月事贷边界较低,但银行可能在 11 月提前揽储以应付年末监管考查,12 月企业赎讲述理资金边界较大,答理面对季节性赎回压力。本年 11 月,答理净买入债券边界季节性下跌,统统量处于季节性中上水平。

分期限来看,利率债方面,10 月答理净买入利率债边界不足季节性水平,净买入 3 年及以下的政金债以及 10 年以上场合债,11 月答理利率债净买入久期为 0.59 年(10 月为 3.47 年),处于 2019 年以来的 47%分位数水平。信用债方面,答理净买入信用债的边界较高于往年季节性水平,主要净买入 1 年及以下、1-3 年、10 年以上信用债,净买入边界别离为 351 亿元、135 亿元、90 亿元,11 月答理信用债净买入久期为 3.09 年(10 月为 2.59 年),处于 2019 年以来的 94%分位数水平。集结利率债和信用债的操作来看,答理 11 月采用哑铃策略,1 年及以下债券中更偏好同行存单,况且拉长信用债久期增厚收益。

从与债市的关系来看,答理是二级市集短期信用债的主要买方,其信用债净买入边界与 1 年期信用利差呈现负相干关系;同期,当答理净买入中恒久债券边界飞腾时,常常是债市利率下行、市集热诚较好的时段,反之则时时为债市利率飞腾的时段,具体阐明为答理对 3 年及以上债券的净买入边界与债市利率呈现一定负相干性。

具体阐明为,11 月答理信用债净买入边界下跌至 630 亿元(10 月为 874 亿元),1 年期信用利差下跌至 32bp(10 月为 37bp)。11 月债市利率轰动后快速下行,答理净买入 3 年以上利率债和信用债总边界为 108 亿元(10 月为 199 亿元),处于 2019 年以来的 66%分位数水平。

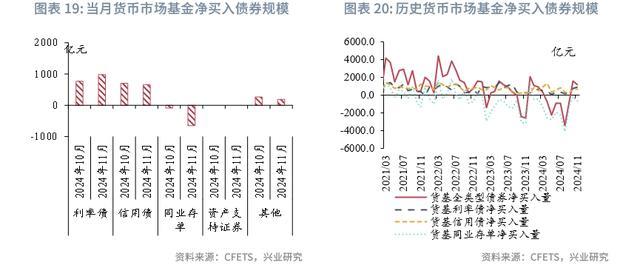

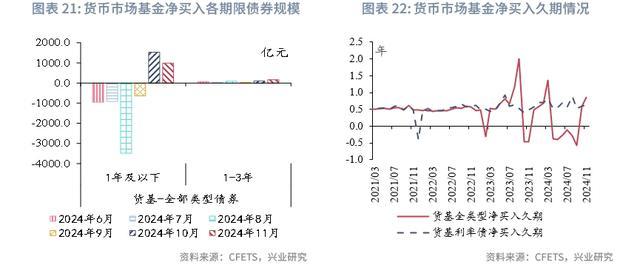

10 月货币市集基金继续增配债券,减配同行存单。具体来看,2024 年 11 月货基净买入沿路类型债券 1190 亿元,较 2024 年 10 月变动约-462 亿元,净买入边界处于 2021 年以来 52%分位数水平,其中,利率债、信用债、同行存单的边界别离约为 981 亿元、665 亿元、-650 亿元,别离较 2024 年 10 月变动约 211 亿元、-39 亿元、-562 亿元,净买入边界别离处于 2021 年以来 74%、37%、46%分位数水平。

从往年的季节性水平来看,1-2 月、4 月、7-8 月、10-11 月,货基季节性减仓同行存单或增执同行存单力度下跌,3 月、6 月、9 月、12 月,货基季节性大幅加仓同行存单。6 月、9 月、年末,货基增执利率债边界季节性裁汰;2 月、4-5 月、8-9 月,货基增执信用债边界季节性下跌,3 月、6 月,11-12 月,货基增执信用债边界季节性飞腾。本年 11 月货基净买入利率债、同行存单边界均高于季节性水平,在资金市集上,货基净融入资金金额飞腾,利率债方面主要买入政金债,信用方面主要买入中票、短融超短融。

分期限来看,在信用债和同行存片面,货币市集基金历来主要来往 1 年及以下期限的债券;在利率债方面,11 月货基利率债净买入久期为 0.63 年(10 月为 0.60 年),处于 2021 年以来的 80%分位数水平。

11 月保障公司增执利率债幅度削弱,增执场合债,减执国债。具体来看,2024 年 11 月保障净买入沿路类型债券 1497 亿元,较 2024 年 10 月变动约-425 亿元,净买入边界处于 2019 年以来 77%分位数水平,其中,利率债、信用债、同行存单的边界别离约为 1497 亿元、912 亿元、87 亿元、665 亿元,别离较 2024 年 10 月变动约-234 亿元、-49 亿元、279 亿元,净买入边界别离处于 2019 年以来 79%、54%、93%分位数水平。10 月保障保费收入同比增速下跌,11 月保障净买入债券边界下行,净买入利率债边界仍处于季节性高位。

分期限来看,由于保障公司信用债净买入边界较低,咱们重心良善保障公司净买入利率债的期限情况。11 月保障公司主要净买入 10 年以上的利率债,净买入边界为 1278 亿元,其中,净买入 10 年以上场合债 1333 亿元,净卖出 10 年以上国债 57 亿元,别离处于 2019 年以来最高水平以及 7%分位数水平,置换债增量供给下,保障或执续在二级市集买入超长场合债,卖出超长国债。11 月保障利率债净买入久期为 10.68 年(10 月为 12.71 年),处于 2019 年以来的 51%分位数水平;保障沿路类型债券净买入久期为 10.52 年(10 月为 11.36 年),处于 2019 年以来的 91%分位数水平。

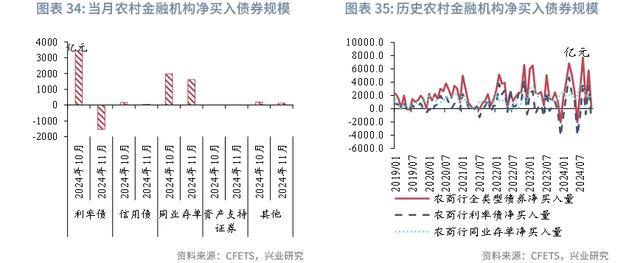

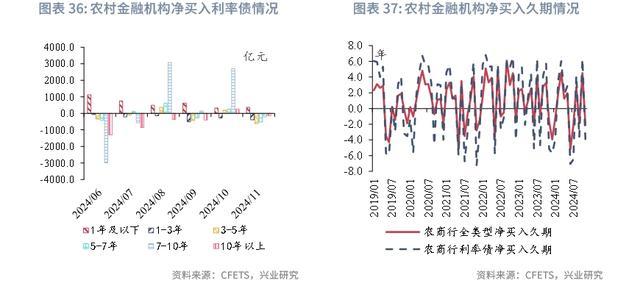

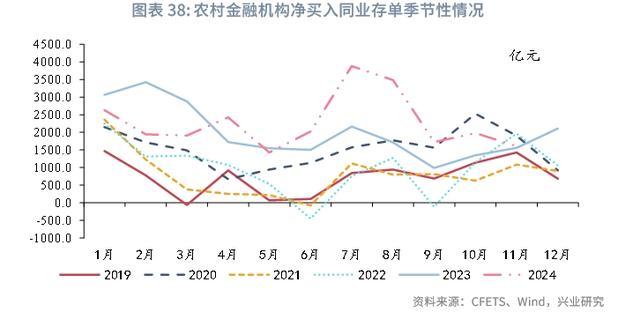

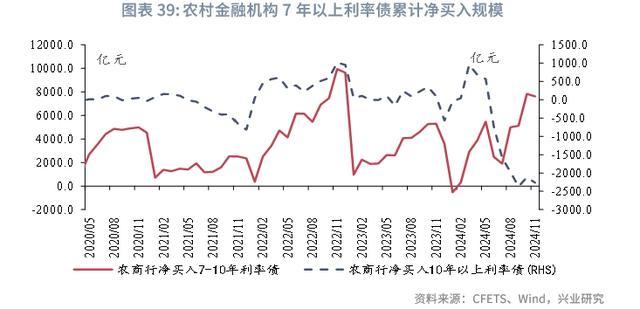

11 月农村金融机构大幅减执利率债,增执同行存单。具体来看,2024 年 11 月农商行净买入沿路类型债券 244 亿元,较 2024 年 10 月变动约-5525 亿元,净买入边界处于 2019 年以来 13%分位数水平,其中,利率债、信用债、同行存单的边界别离约为-1531 亿元、42 亿元、1611 亿元,别离较 2024 年 10 月变动约、-4977 亿元、-120 亿元、-370 亿元,净买入边界别离处于 2019 年以来 3%、44%、66%分位数水平。11 月债市轰动后快速下行,10 月大幅买入利率债的农商去处盈热诚彰着,农商行大幅减执利率债。

分期限来看,11 月农村金融机构净买入 1 年及以下利率债,净买入边界为 368 亿元,其余期限利率债均净卖出。11 月农商行利率债净买入久期为-4.06 年(10 月为 6.28 年),处于 2019 年以来的 20%分位数水平。,沿路类型债券净买入久期为-2.10 年(10 月为 4.53 年),处于 2019 年以来的 14%分位数水平。

从与债市的关系来看,农村金融机构对中恒久利率债的净买入边界与债市利率时时呈现一定正相干性。11 月债市利率轰动后下行,全月农村金融机构 5 年以上利率债净买入边界为-884 亿元,10 月为 3207 亿元,止盈较多利率债。